Vergi Hukukunda Kanun Yolundan Vazgeçme Müessesesi

- YONET

- Jan 10, 2020

- 4 min read

Updated: Feb 10, 2020

7 Aralık 2019 tarih ve 30971 sayılı Resmi Gazete’de yayınlanan 7194 sayılı Dijital Hizmet Vergisi ile Bazı Kanunlarda ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılması Hakkında Kanun’un 27. maddesi ile “Kanun Yolundan Vazgeçme” müessesi ihdas edilmiştir.

Buna göre 213 sayılı Vergi Usul Kanunu’nun 379 uncu maddesi aşağıdaki şekilde yeniden düzenlenmiştir.

“Kanun yolundan vazgeçme:

MADDE 379- Vergi/ceza ihbarnamesine karşı süresinde açılan davalarda, vergi mahkemesince verilen istinaf yolu açık kararlar ile bölge idare mahkemesince verilen temyiz yolu açık kararlarda (Danıştayın bozma kararı üzerine verilen kararlar hariç);

1. Kaldırılan vergi tutarının %60’ı, tasdik edilen vergi tutarının tamamı ile tasdik edilen vergi tutarına ilişkin vergi ziyaı cezasının %75’i,

2. Bağlı olduğu vergi aslı dava konusu yapılmayan veya 359 uncu maddede yazılı fiillere iştirak nedeniyle kesilen vergi ziyaı cezaları ile usulsüzlük ve özel usulsüzlük cezalarının kaldırılan tutarının %25’i ve tasdik edilen tutarının %75’i,

mükellef için geçerli olan kanun yoluna başvuru süresi içerisinde, dava konusu vergi ve/veya vergi cezalarının tümü için kanun yolundan vazgeçildiğine ilişkin dilekçenin ilgili vergi dairesine verilmesi şartıyla kanun yolundan vazgeçme dilekçesinin verildiği tarih itibarıyla başkaca bir işleme gerek kalmaksızın tahakkuk eder.

Bu şekilde tahakkuk eden tutarlar tahakkuk tarihinden itibaren bir ay içinde ödenir. Bu maddeye göre tahakkuk eden vergi ve/veya vergi cezalarının %80’inin, hesaplanacak gecikme faizi ile birlikte bu sürede tamamen ödenmesi şartıyla, vergi ve ceza tutarından %20 oranında indirim yapılır. Şu kadar ki, tasdik edilerek tahakkuk eden vergi tutarında indirim yapılmaz. İndirim hükmünden yararlanılabilmesi için dava konusu yapılan ve bu maddeye göre tahakkuk eden vergi ve/veya vergi cezaları ile gecikme faizlerinin birlikte bu fıkra kapsamında ödenmesi şarttır.

Kanun yolundan vazgeçme dilekçesi vergi dairesince ilgili yargı merciine gönderilir ve bu dilekçenin vergi dairesine verildiği tarih kanun yolundan vazgeçme tarihi olarak kabul edilir. Kanun yolundan vazgeçilmesi hâlinde idarece de ihtilaf sürdürülmez. Kanun yolundan vazgeçildiği hâlde istinaf veya temyiz yoluna başvurulması durumunda ise bu başvurular incelenmez.

Kanun yolundan vazgeçilen vergi ve vergi ziyaı cezası için bu maddeye göre yapılan tahakkuktan önce ödenen gecikme faizi ve gecikme zammı da dâhil tutarlar, bu madde hükmüne göre ödenecek tutarlara mahsup edilir.

Bu madde uyarınca istinaf ve temyiz yolundan vazgeçilen davaya ilişkin kararlarda hükmedilen yargılama giderleri, avukatlık ücretleri ve fer’ileri karşılıklı olarak talep edilmez ve bu alacaklar için icra takibi yapılamaz.

Bu maddenin uygulanmasına ilişkin usul ve esaslar Hazine ve Maliye Bakanlığınca belirlenir.”

Kanun yolundan vazgeçme müessesesi nedir?

Vergi/ceza ihbarnamesine karşı süresinde açılan davalarda, vergi mahkemesince verilen istinaf yolu açık kararlar ile bölge idare mahkemesince verilen temyiz yolu açık kararlarda

1) Kaldırılan vergi tutarının %60’ı, tasdik edilen vergi tutarının tamamı ile tasdik edilen vergi tutarına ilişkin vergi ziyaı cezasının %75’i,

2) Bağlı olduğu vergi aslı dava konusu yapılmayan veya 213 sayılı VUK’nun 359.maddesinde yazılı fiillere iştirak nedeniyle kesilen vergi ziyaı cezaları ile usulsüzlük ve özel usulsüzlük cezalarının kaldırılan tutarının %25’i ve tasdik edilen tutarının %75’i,

mükellef için geçerli olan kanun yoluna başvuru süresi içerisinde dava konusu vergi ve/veya vergi cezalarının tümü için kanun yolundan vazgeçildiğine ilişkin dilekçenin ilgili vergi dairesine verilmesi şartıyla kanun yolundan vazgeçme dilekçesinin verildiği tarih itibarıyla başkaca bir işleme gerek kalmaksızın tahakkuk eder.

Kanun yolundan vazgeçme müessesesinin istisnası var mı?

Kanun maddesinde yer alan parantez içi hüküm gereği Danıştay tarafından verilen bozma kararı üzerine verilen kararlar bu uygulama kapsamında değerlendirilmeyecektir.

Ödeme şartları ve fırsatlar nelerdir?

Kanun yolundan vazgeçme müessesesinden yararlanmak için tahakkuk eden tutarların tahakkuk tarihinden itibaren bir ay içinde ödenmesi gerekir. Ayrıca tahakkuk eden vergi ve/veya vergi cezalarının %80’inin, hesaplanacak gecikme faizi ile birlikte bu sürede tamamen ödenmesi şartıyla, vergi ve ceza tutarından %20 oranında indirim yapılır.

Vergi veya Cezalarda indirim uygulanmayan durumlar var mı?

Mahkemece tasdik edilerek tahakkuk eden vergi aslı tutarında indirim yapılmaz. İndirim hükmünden yararlanılabilmesi için dava konusu yapılan ve bu maddeye göre tahakkuk eden vergi ve/veya vergi cezaları ile gecikme faizlerinin birlikte bu fıkra kapsamında ödenmesi şarttır.

Kanun yolundan vazgeçme tarihi nedir?

Kanun yolundan vazgeçme dilekçesinin vergi dairesine verildiği tarih kanun yolundan vazgeçme tarihi olarak kabul edilir.

İdarece yapılacak işlemler nelerdir?

Kanun yolundan vazgeçme dilekçesi vergi dairesince ilgili yargı merciine gönderilir. Kanun yolundan vazgeçilmesi hâlinde idarece de ihtilaf sürdürülmez. Kanun yolundan vazgeçildiği hâlde istinaf veya temyiz yoluna başvurulması durumunda ise bu başvurular incelenmez.

Avukat vekalet ücretleri, yargılama giderleri vb. için hangi işlemler yapılır?

İstinaf ve temyiz yolundan vazgeçilen davaya ilişkin kararlarda hükmedilen yargılama giderleri, avukatlık ücretleri ve fer’ileri karşılıklı olarak talep edilmez ve bu alacaklar için icra takibi yapılamaz.

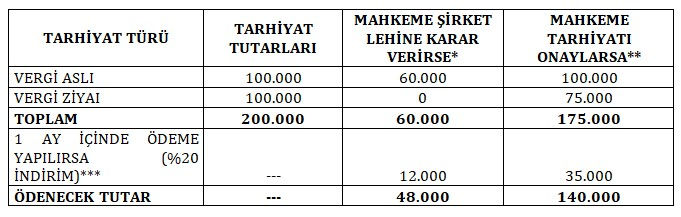

ÖRNEK OLAY

(XYZ) A.Ş.’nin 2020 hesap döneminin Kurumlar Vergisi yönünden incelenmesi sonucunda denetim elemanınca resen matrah farkı tespit edilmiştir. Bunun sonucunda 100.000-TL Kurumlar Vergisi ve 100.000-TL Vergi Ziyaı cezası kesilmiştir. Söz konusu bu tutarlar vergi dairesi tarafından tebliğ ve tahakkuk ettirilmiştir.

Şirket yetkilileri vergi dairesi tarafından kendilerine tebliğ edilen vergi/ceza ihbarnamelerini tebliğ tarihinden itibaren süresince uzlaşma talep edebilir veya aynı sürede vergi ve ceza tarhiyatlarının kaldırılması için vergi mahkemesine dava açabilir.

Şirket yetkililerinin süresi içinde itiraz ederek vergi mahkemesine başvurdukları durumunda yargı süreci devam ederken kararlara göre (XYZ) A.Ş.’nin kanun yolundan vazgeçmeye ilişkin durumu ve indirim tutarları aşağıda yer almaktadır. (Gecikme faizleri ihmal edilmiştir.)

*Kaldırılan vergi tutarının %60’ı tahakkuk edecektir.

**Tasdik edilen vergi tutarının tamamı ile tasdik edilen vergi tutarına ilişkin vergi ziyaı cezasının %75’i tahakkuk edecektir.

*** Tahakkuk eden vergi ve/veya vergi cezalarının %80’inin, hesaplanacak gecikme faizi ile birlikte bu sürede tamamen ödenmesi şartıyla, vergi ve ceza tutarından %20 oranında indirim yapılır.

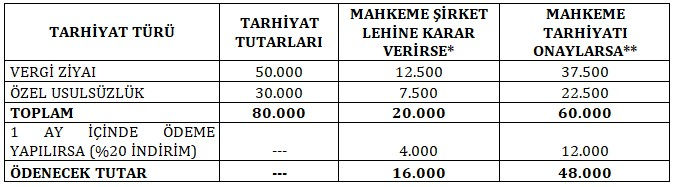

Ayrıca (XYZ) A.Ş. hakkında aynı inceleme kapsamında ikmalen vergi tarhiyatı sonucunda 50.000-TL Katma Değer Vergisi, 50.000-TL Vergi Ziyaı ve 30.000-TL özel usulsüzlük cezası kesilmiştir.

Şirket yetkililerinin süresi içinde KDV aslına değil sadece vergi ziyaı ve özel usulsüzlük cezalarına itiraz ederek vergi mahkemesine başvurdukları durumunda yargı süreci devam ederken kararlara göre (XYZ) A.Ş.’nin kanun yolundan vazgeçmeye ilişkin durumu ve indirim tutarları aşağıda yer almaktadır. (Gecikme faizleri ihmal edilmiştir.)

*Kesilen vergi ziyaı cezaları ile usulsüzlük ve özel usulsüzlük cezalarının kaldırılan tutarının %25’i tahakkuk edecektir.

**Tasdik edilen tutarının %75’i tahakkuk edecektir.

Örnek olayda görüleceği üzere şirket 50.000-TL KDV aslına dava açmamış sadece aslına bağlı vergi ziyaı cezası ve özel usulsüzlük cezasına dava açmıştır. Söz konusu indirim zaten bu davadan vazgeçildiği takdirde kesilen vergi ziyaı cezası ve özel usulsüzlük cezaları için geçerlidir. Ayrıca Vergi Usul Kanunu 359 uncu maddede yazılı fiillere (Kaçakçılık Suçları ve Cezaları) iştirak nedeniyle kesilen vergi ziyaı cezaları ile usulsüzlük ve özel usulsüzlük cezaları için de geçerlidir.

Son Güncelleme Tarihi: 10 Ocak 2020

Ayrıntılı bilgi için: info[at]yonet.av.tr

İşbu bilgilendirme notu YÖNET tarafından, Türkiye Barolar Birliği'nin meslek kuralları ve 1136 sayılı Avukatlık Kanunu uyarınca, sadece bilgilendirme amaçlı olarak temin edilmiştir.

İşbu bilgilendirme notu burada belirtilen tarih itibariyle hazırlanmıştır. YÖNET'in mevzuat veya olaylarda gerçekleşen veya dikkatimize sunulan değişiklikleri bildirme yükümlülüğü bulunmamaktadır.

Comments